登录网上银行

个人银行

商业银行

登录网上银行

个人银行

商业银行

登录网上银行

商业银行

在美国总统拜登于今年一月入主白宫前,部分人士对于美中贸易关系的改善寄予了一丝期望,认为美国可能会放宽之前对中国投资与贸易所采取的严苛政策。然而拜登总统上任后的八个月,美国政府并未改变其先前的态度,反而变得更强硬了。此态度将影响未来两年,美国与中国的贸易和投资关系。

今年三月,在安克拉治举行的美中外交高级会谈,就是一个很好的例子。双方代表罕见地在会议一开始就针锋相对,之后的对话也依然没有改善。美国近期与日本、澳洲和印度展开了新一轮的外交合作,并与它们一同制定策略,反制中国在该地区日益增强的实力。今年6月13日,G7国家首脑(美加英法德意日)在英国康沃尔郡(Cornwall)会面后,共同发布了一份长达25页的联合声明1。声明内容涵盖公共卫生、经济复苏、自由公平贸易、环境与气候变迁以及税务政策的议题,而G7国家也在声明中表示,他们会持续一起对抗中国的非市场政策。面对声明,中国则作出严厉谴责,并呼吁G7国家不要干涉中国的内政问题以及损害中国的利益。

另外,为了应对美国与欧盟基于贸易、科技、香港与新疆等议题而作出的制裁行动,北京政府制定了一条新法律。这条法律主要针对协助欧美国家、对中国公民或企业实施制裁行动的有关行为人或企业。这些人以后可能会被中国拒绝入境或遣返,其在中国的其在中国的资产也可能被冻结,在中国经营的企业则可面临更多的限制。

在两国直接互动之外,我们还注意到中国政府正在增强其对民营企业的控制。日前,针对蚂蚁集团和恒大集团的行动,说明了政府正在加强对科技与地产行业的控制。北京政府采取的行动,包括限制企业境外资金的取得,以及要求他们向政府披露更多私人信息。并以现在 “第十四个五年计划” 调整对国内或海外企业的发展策略。这些限制皆增加了跨境投资的风险,因此,可能导致日后跨境投资的减少。

接下来,我们会在美中贸易关系恶化的背景下,讨论国际贸易、美国经济和中国经济的现况与前景。基于目前的数据和内外经济力量走势,我们认为,中国对美的贸易成长速度会减缓,或变成负成长,海外直接投资(FDI)也会减少,而整体经济增长也将在2020年的大衰退后,明显放缓。

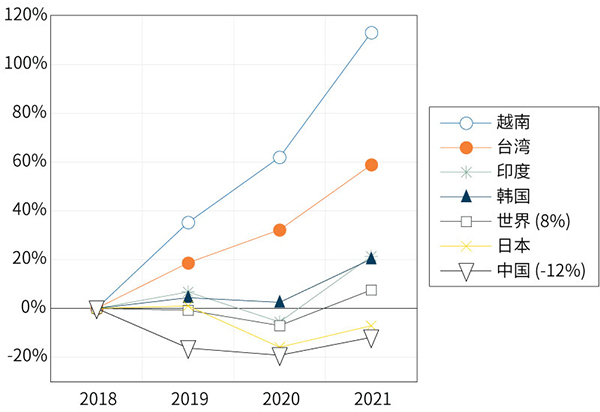

图一呈现了,自2018年美国从特定国家与地区进口货物的百分比变化。我们使用了2021年上半年的数据来推估2下半年的情况,并作出2021年的年度预测。美国2021年上半年向特定国家与地区的进口货物价值,与2018年上半年相比成长了8%。这个成长反映了美国现在实质GDP已超过疫情前的高峰。至于这些进口国家的组成,在过去的三年间,出现了显著的变化,这三年刚好是美中贸易战期间。虽然与2020年上半年(1,800亿美元)、2019年上半年(2,180亿美元)相比,美国在今年上半年从中国进口的货物价值上涨到了2,300亿美元,但是这个总额却仍旧低于2018年上半年的2,500亿美元。此外,美国今年的经济规模已经比2018年增长了10.2%,换言之,2,300亿美元在GDP中的比例是明显减少的。

美中经贸关系恶化所带来的一个直接结果就是,美国从越南、台湾等其他国家与地区的进口增加了。自2018年起,美国从越南和台湾的进口货物价值分别成长了113%与59%。事实上,除了中国与日本,美国从印太地区其他国家的进口过去三年也成长了,背后的主要原因是全球供应链的重组。我们在这个系列的前几份报告中有提到美国与中国的贸易正在脱钩,不过这个过程成本高昂且费时间。

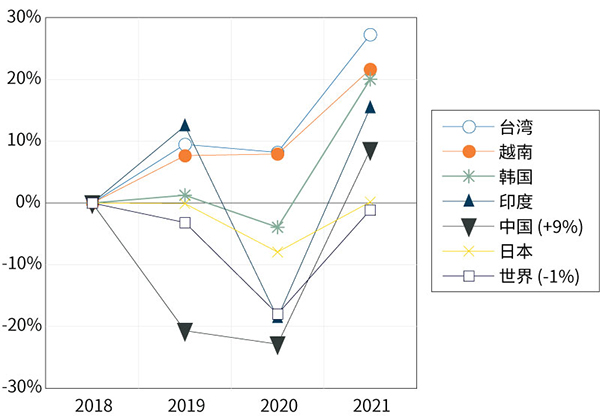

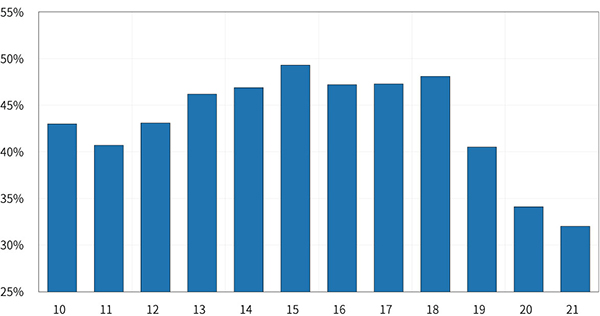

图二显示,自2018年美国货物出口的百分比变化。从今年年初到目前为止,美国至中国的出口已有显著的成长,比2018年还要高9%。随着美国从中国进口的减少以及美国出口至中国的增加,美国自中国的贸易逆差也明显减少,从2018年的48%缩小到今年的32%(图三)。这对双方国家皆是好事。然而今年,美国出口至中国的总额还是离中国在第一阶段贸易协议中所答应的额度相差很远。彼得森国际经济研究所3估计,截至2021年6月,美国出口至中国的总额只达到协议额度的64%。造成完成率如此低的部分原因可能是美国出口至中国波音737 Max的减少。只要波音737 Max通过中国民航局的复飞验证,美国出口至中国的数字应该就会上升了。

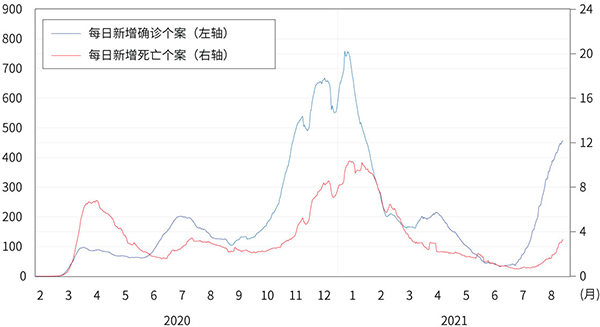

美国在过去两个季度的快速复苏让GDP超过了疫情前的水平。2021年第一季度的GDP成长率为6.3%,第二季度的成长率为6.6%。不过疫情对于美国还是产生了很严重的影响。日渐升高的疫苗注射率虽然让美国二月到六月的COVID-19确诊案例数与死亡率显著下降(图四),但随着注射速度的减缓以及Delta变异株的扩散,确诊个案数与死亡率又在近期再度上升了。这波疫情会在未来的六个月减缓美国的经济成长。

虽然最近这波疫情颇为严重,死亡率及确诊个案数回到了2020年11月的情况(图四),但现在的公共卫生与经济政策已与当初不同。许多学校、餐厅以及商店也选择继续营业而非停业,因此目前美国的经济活动并没有大幅停止。不过随着疫情持续恶化,消费者之后可能会选择待在家中以减少自己被感染的机率,尤其是在疫情最为严重的几个地区。

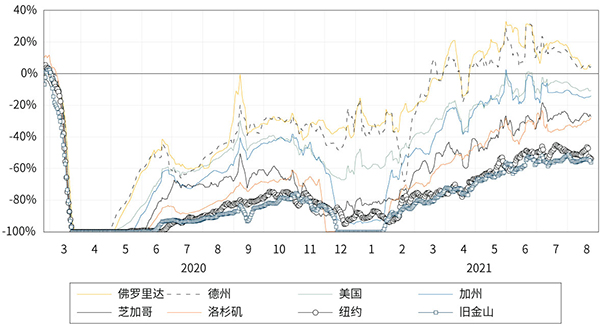

图五呈现了疫情前后同一周餐厅消费者人数的百分比变化。8月的时候,美国整体的餐厅消费者人数(绿线)只比疫情前的正常时候少了10%,相比2020年11月的减少50%,情况要好很多。虽然在这波疫情刚开始的时候,餐厅的消费者人数稍有减少,但是此次减少应该不会比2020年还要多,因为目前政府缺乏实施类似于2020年的严格公卫政策的政治意愿。

简而言之,美国目前的经济扩张应该不会被这波疫情打乱,但是GDP成长率可能不会到6%以上了。

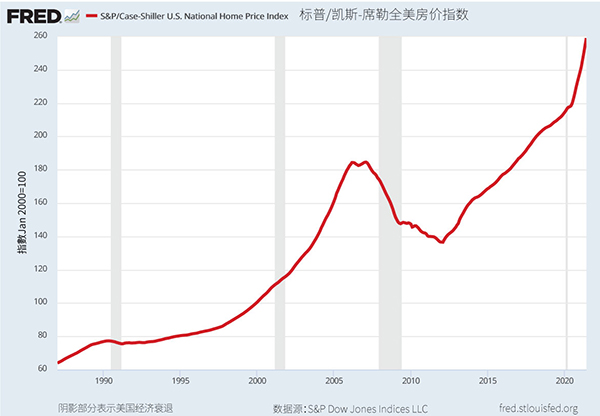

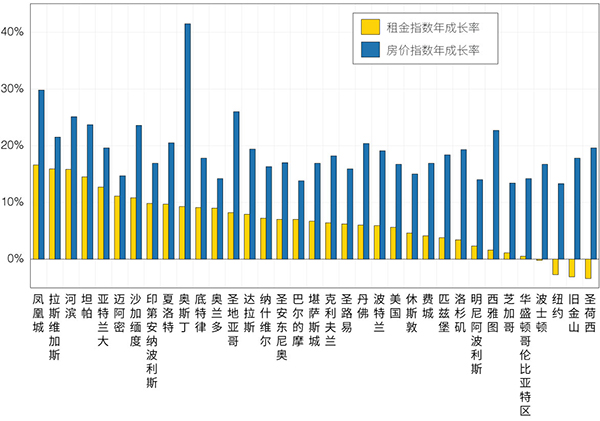

房屋建设在美国经济成长中占据重要角色,从疫情开始到现在,房市持续保持热络。举例来说,标普/凯斯-席勒全美房价指数在2020年经济衰退后迅速飙升(图六)。2021年6月的指数比前一年高了18.6%。这次上升的幅度比2005年房屋泡沫化前的巅峰14%还高。图七展现了,2020年7月到2021年7月美国各大都会区Zillow中价位房屋平均房价指数(蓝色柱状)与房屋租赁价格指数(黄色柱状)的年成长率。过去的一年,所有位于这些主要都会区的房价皆有二位数的成长,而租金的部分则是在大部分的地方皆有所成长,只有在几个房价最高的城市(圣荷西、旧金山、纽约)出现比去年低的结果。

总的来说,我们预估美国的经济会持续稳健的成长,只是受到Delta变异株以及重新上升的确诊及死亡人数影响,成长速度可能会趋于放缓。至于房市的部分,基于历史新低的贷款利率以及长期供不应求的情况,我们认为它还会持续热络。联准会接下来的减码购债(taper)行动应该会抑制明年资产价格的飙升。

除了关税、美中关系以及全球疫情等问题,中国的经济在去年面临了许多内部的挑战。今年,中国实质GDP的第一季度成长率为0.4%,第二季度为1.3%,比同时段美国的成长率1.5%与1.6%都低。中国曾经高速发展的经济开始减速早有预兆。在2020年年底结束的 “十三五” 计划里,中国将重点放在了扩大发展服务和内需,并减少对出口驱动型增长的依赖;在今年三月开始的 “十四五” 计划中,重点则是放在东北及偏远地区的经济发展。除此之外,“十四五” 也强调加深垂直供应链的整合以及保护年轻的中国企业。如此大型的产业资源重新分配(如 “十三五” 与 “十四五” 中提到的领域),企业需要时间来重新适应,从而导致了中国经济的低成长率。国营企业还要顾虑到各种政治利益的问题,所以需要的时间更甚。从这个角度来看,北京政府对外部力量的反应,特别是对美中关系恶化所做出的应对,就容易理解了,而我们在这个章节所提到的各种减缓中国经济成长的问题,应该不会对北京政府产生太大的压力,让其在未来几年内改变发展方向。

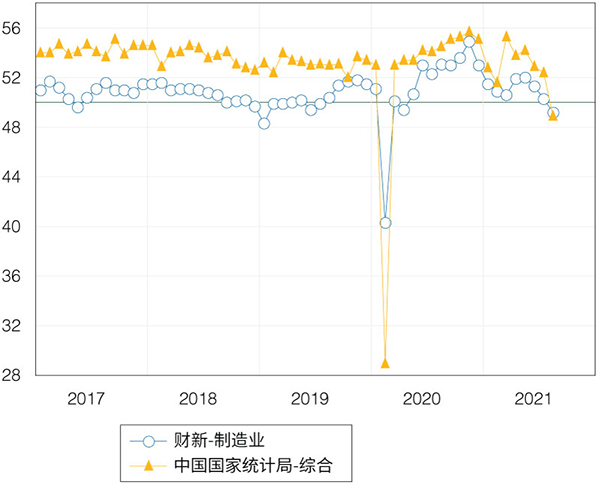

图八呈现了中国两个主要采购经理人指数(PMI)。指数超过50即代表成长,低于50则是紧缩。今年8月,财新制造业PMI首次在2020年4月后跌到49.2(蓝线),而中国官方制造业PMI(包含制造业、营建业与服务业)则是在8月跌到48.9(红线)。除去2020年2月,这是过去五年的历史新低。

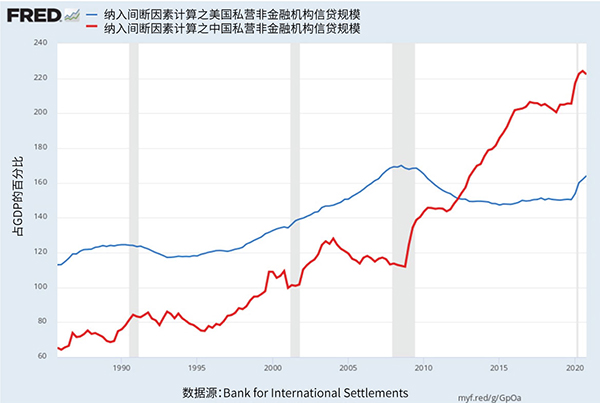

债务将是另一个阻碍中国重获高速增长的问题。在所有的内部挑战中,我们要特别提到中国的私募债(private debt)问题。图九显示了美国与中国信贷规模对GDP的比例(credit to GDP ratio)。中国的这个比例在2012年即超越了美国,现在已经来到了222%,而美国则是164%。受到疫情影响,中国长期的高成长/杠杆/债务问题变得更严重了。随着政府对金融行业加强监管,情况只会越来越不稳定。随着安邦保险、海航集团、紫光集团和恒大集团的倒台,在未来的几年,依靠大量举债经营的中国公司会遇到更多难题。

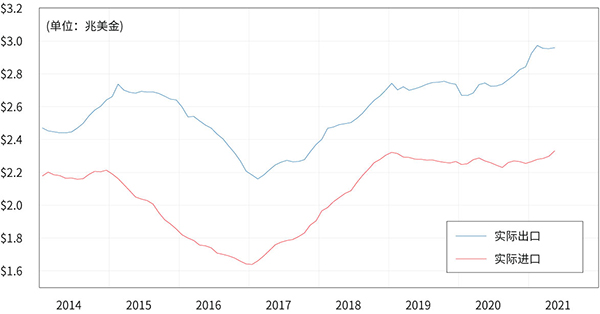

虽然美中贸易正在缓慢脱钩,但是中国目前仍旧在全球供应链中扮演重要的角色。图十显示了中国进出口总值的十二个月移动平均值(通膨已依照中国的生产物价指数4调整)。虽然北京政府打算将经济成长重心放在国内的消费上,但过去一年,中国经济相对稳定,我们认为国际贸易仍是中国经济的中流砥柱。

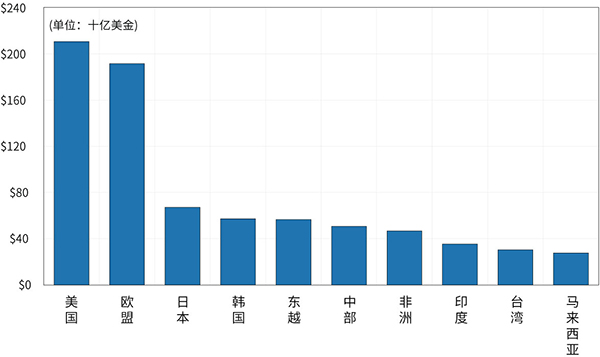

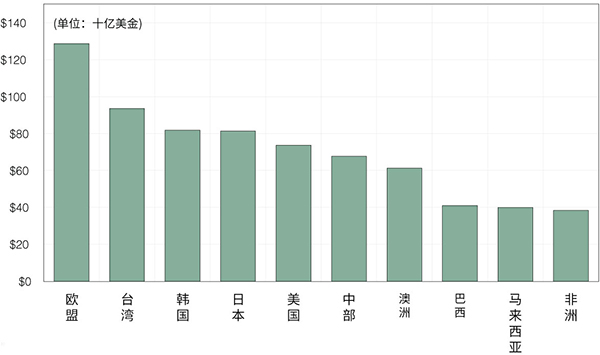

目前中国商品贸易的来源地和目的地与往常情况相似,没有什么太大的变化。中国将主要消费品与制造业半成品出口至较为先进的经济体,并进口资本货物与原料。图十一呈现中国主要出口目的地的前十名。美国与欧盟分别占据榜单第一、第二的位置,出口至两地的总额差不多是中国总出口的1/3。图十二呈现了中国从各地区进口的货物价值,前五名分别为欧盟、台湾、韩国、日本及美国,主要出口高端零件至中国进行加工或进一步的组装。随着美国在今年晚些时候恢复波音737 Max的出口,预计美国的出口量会大幅上升。而中东国家、澳洲、巴西、马来西亚以及非洲国家,则主要出口能源、农作物和原料至中国。

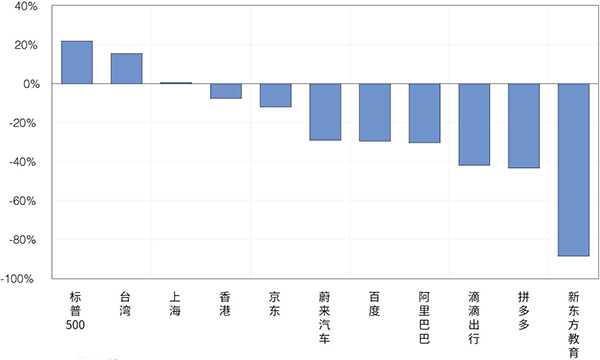

从2020年末开始,北京政府一直在加强对中国科技和互联网巨头的控制。2020年11月蚂蚁集团IPO(首次公开募股)上市在即,被政府实时叫停。今年7月,滴滴出行(拼车服务)在纽约证交所(NYSE)IPO后,也随即被打击。除此之外,阿里巴巴(电商)、腾讯(互联网集团)、百度(搜索引擎)、京东(电商)、美团(美食外卖)以及各大在线教育、娱乐、游戏等行业也都受到政府一系列的审查、罚款、干预及限制。这直接导致了上述企业的市值蒸发,其未来经营也将受到更多限制。图十三显示,2021年1月至8月,投资人从美国标普500企业、大中华地区主要股市以及纽约证交所或纳斯达克上市的中国企业所获得的股票收益。投资美国标普500企业者从年初到现在的报酬率达20%,但投资在美上市的大部分中国公司,则损失了10%至90%。中国与香港股市疲软的表现,预告了未来几年内,中国的经济表现应该不会太强劲。

很明显,今年美中经贸关系并没有太大改善。甚至可以说,两者的关系比我们上一次发布报告时还要糟糕。在看到中国政府对滴滴出行所做出的动作后,美国证券交易委员会宣布,他们将不再同意中国企业赴美筹资,除非这些公司能够完整地解释自己的组织架构以及北京政府会如何干涉自身的运营情况。现在这个情况下,美国与中国资本脱钩的速度已超过货物贸易脱钩的速度了。美国人或是在美的中国人,如果要在中国经营企业或是投资中国股票,将会面临越来越高的风险。随着北京政府逐步加强对私营企业的监管措施,一些在华尔街长期看好中国发展的人5也不再完全乐观地看待中国的发展前景,反而感到十分忧虑。考虑到中国私营企业的不确定性以及中国要面对的各种问题,我们认为中国的经济成长速度会从之前的极快,转变成较为缓慢的增长。

美国的经济虽然在明年会保持正成长,但由于Delta变异株造成了新一波疫情,这个成长速度应该也会变得比较缓慢。不过与中国和其他国家相比,我们认为美国的经济成长还是算非常快的。以往这会对美中贸易和投资产生正面的影响,但基于文中所述的理由,现在可能并不会如此了。事实上,与1990年至2019年间大不同的是,美国经济增长的国际受益者更有可能是加拿大、墨西哥以及南亚和东南亚。

在国泰银行赞助出版的《美中经济报告2021》中,加州大学洛杉矶分校安德森经济预测中心(预测中心)提供他们对美中这两大世界经济体的当前与未来的分析及观点。

逾65年以来,预测中心一直是分析美国和加州经济的领先的独立经济预测机构。年度报告及定期更新侧重于影响美中之间投资行为与资金流动的相关事件。

本报告中的预测性陈述,是来自预测中心根据当时可获得的资讯,对美国及中国当前及未来经济状况的分析及观点。这些预测乃考虑到业界趋势与其他因素所作出的,且包含了风险、变数与不确定性。此资讯以概述方式呈现,并未宣称资讯完整。本报告中的资讯不应被视为采取特定行动的意见或建议,且并不考虑任何特定业务目标、财务状况或需求。

在此提醒读者不要过度依赖前瞻性陈述。报告发表后,预测中心不负责公开发表对这些前瞻性陈述的任何修订结果。尽管已谨慎准备预测资讯,实际结果可能会有正面或负面的实质性差异。预测与假设范例可能因预测中心控制以外的不确定性与偶发事件受到影响。

Jerry Nickelsburg在2006年时加入加州大学洛杉矶分校的安德森管理学院及安德森预测中心。自2017年起出任安德森预测中心总监。他也在工商管理硕士课程中教授经济学,关注企业预测与亚洲经济。他拥有明尼苏达大学的经济博士学位,并曾就读于维吉尼亚军校以及乔治华盛顿大学。他在经济学与公共政策有关的言论获广泛发表及引用。

William Yu在2011年以经济学家的身份加入加州大学洛杉矶分校安德森预测中心。他在预测中心主要负责的领域包括经济建模、预测与洛杉矶经济。同时也从事中国经济以及其与美国经济的关系研究与预测。他的研究主轴包括诸如时间序列计量经济学、数据分析、股票、债券、房地产与商品价格动态、人力资本与创新等广泛的经济金融问题。