登錄網上銀行

個人銀行

商業銀行

登錄網上銀行

個人銀行

商業銀行

登錄網上銀行

商業銀行

緊張刺激的美國大選終於結束了,新任官員將於明年1月20日上任。雖然如此,仍未能減低美國經濟政策的不確定性,因為分立性政府(行政部門與國會的大多數屬於不同黨派)的出現,而即將下台的川普政府可能在這短時間內頒布意料之外的政令。不過在過去的兩年,平時在國內政策上難以取得共識的美國人,對於美國與中國之間緊密的經貿關係產生了一致否定的態度。

如同我們在前幾期報告中指出的,美國與中國不太有可能回到之前戰略合作的狀態。拜登政府現在大概會針對經濟政策做一些敘述與執行方法的修正,但美國對於中國的主要態度不會改變。比起單打獨鬥,美國主要制衡中國的手段將著重在與盟友的多邊合作。舉例來說,美國可能重返CPTPP(跨太平洋夥伴全面進展協議)以確保其在國際事務上的領導地位並擴大其在亞洲的利益。美國也可能重新加入世界衛生組織(WHO)並想辦法讓世界貿易組織(WTO)發揮更大的作用。當選總統曾表示美國將重新簽署巴黎氣候協議並在氣候變遷的議題上尋求與中國合作。儘管中國是2020年全球最大的碳排放國,但其已承諾在2060年之前實現碳中和。兩國目前可能會在再生能源的領域上增加合作。

當然,美國和中國之間一定還會針對兩國日益緊張的關係有更多交涉。然而,拜登在他的競選宣言中已表示他會讓製造業(尤其是關於高科技產品與再生能源設備)回到美國1。總的來說,我們認為美國即使對於過去四年間經濟脫鉤的政策執行方法有改變,其立場依舊不會改變。在這份報告中,我們將會討論兩國的貿易關係與科技競爭。

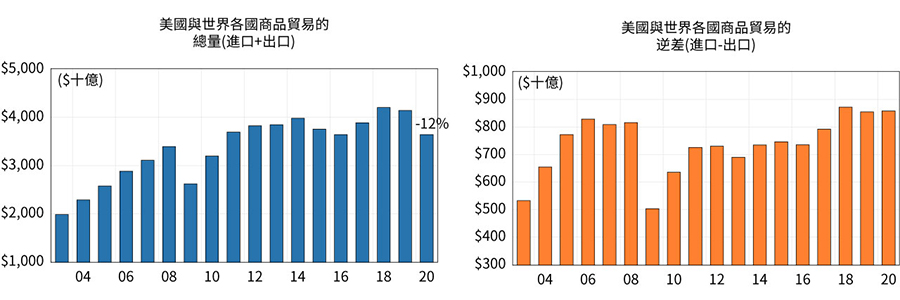

圖一(左)為美國與世界各國商品貿易的名目總量(進口+出口),圖一(右)則是美國與世界各國商品貿易的名目逆差(進口-出口)。兩圖中,2020年的數據為安德森預測中心目前預估的情況。由於全球疫情而導致經濟衰退,我們並不意外2020年美國的總國際商品貿易量減少了12%。在2008/2009年金融海嘯時,對應的下降率為19.8%。兩次事件中,經濟衰退的情況皆嚴重地阻礙了貨物的流通。最近,隨著中國工廠關閉,美國從中國進口的貿易量大幅減少。不過,這個情況會在美、中兩國的工廠重啟後有所好轉。也就是說,現在美國貿易逆差的減少沒有什麼代表性的意義,不能代表任何貿易改變趨勢。實際上,美國的貿易逆差甚至在2020年第三季增加了。

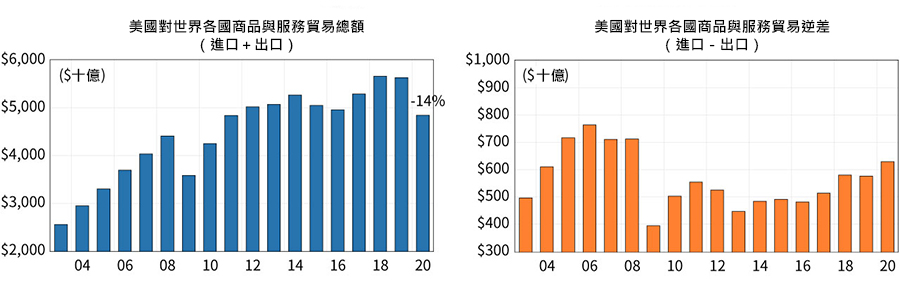

需要注意的是在圖一中的貿易數據僅包含了商品貿易。因為美國普查局的月商品貿易資料已經更新到2020年9月,而GDP中淨出口(包含商品與服務)的數據並沒有及時更新,所以我們使用的貿易數據只包含了商品貿易。當然,如果要對美國的整體國際貿易情況有更全面的了解,還應該研究服務相關(旅遊、教育、知識產權交易)的貿易情形。不過我們認為這兩者之間不會有太大本質上的差異,下圖一A即可印證。2020年總商品與服務貿易減少了14%,與單純商品貿易的減少非常接近。至於2020年的商品和服務貿易逆差,預估增加了9%。這其中主要的差別出現在了因禁令而減少的國際旅客以及赴美學生人數。

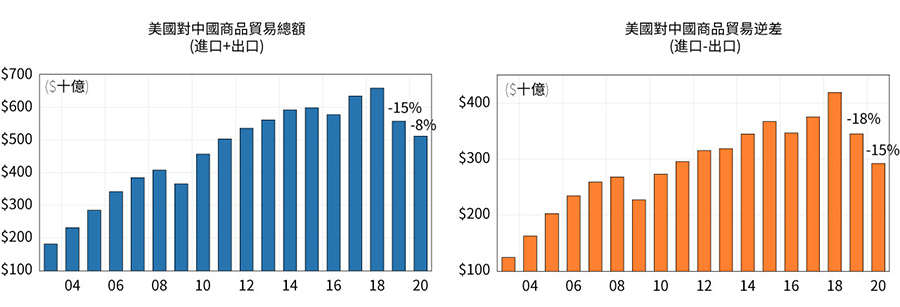

看完了美國與國際貿易整體變化的情況,我們來看美國與中國的貿易。圖二(左)為美國對中國商品貿易的名目總量,圖二(右)則為美國對中國的商品貿易逆差。我們可以看到兩者在2019年都出現了一個很大的反轉,商品貿易總量減少了15%,我們預估2020年應該還會再跌8%。貿易逆差的部分則在2019年出現了更大的跌幅(減少了18%),2020年可能還會再減少15%。造成2019年與2020年差異的主要因素為關稅限制、非關稅限制以及中國勞工成本的上漲。關稅限制導致中國出口到美國的商品減少,而勞工成本的上漲使勞力密集產業從中國外移到成本更低的國家。美國從中國進口的商品在2018年來到了高峰5,380億美元,2019年跌至4,520億美元(-18%),而2020年預估會減少到4,020億美元(-15%)。2021年可能因為今年美國民眾在感恩節、聖誕節等假期的消費力減弱而呈現持續下跌的情況。

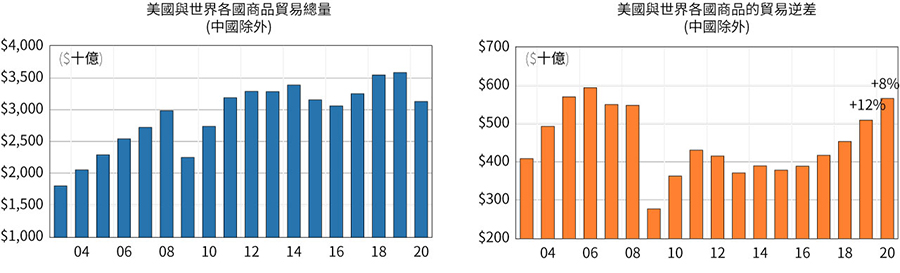

綜合以上兩部分來看,美國對全球的貿易逆差減少了一點(圖一),對中國的貿易逆差則是出現了大幅減少的情況(圖二)。與對中國貿易逆差連年下跌的情況形成對比的是,美國對其他國家的貿易逆差在2019年上漲了12%,在2020年上漲了8%(圖三)。這證明了從2019年開始,美中兩國就已開始經濟脫鉤。

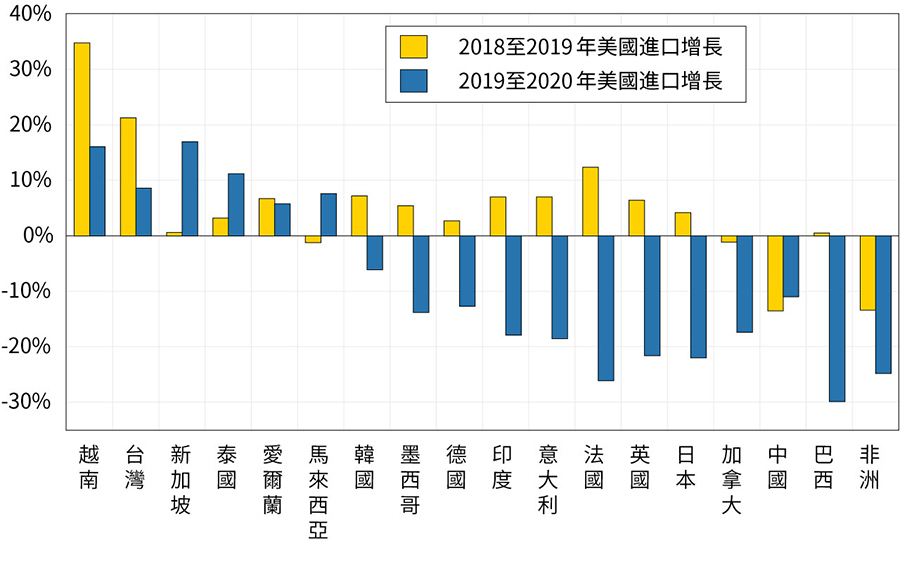

圖四顯示了美國向其主要貿易夥伴進口的增長,黃色柱狀為2019年的數據,藍色柱狀為2020年的預估。得益最多的兩個地方為越南與台灣地區,兩地都在與美國貿易時出現了出口正成長,並且在疫情肆虐、經濟衰退的今年也是如此。除此之外,在2020年,新加坡、泰國、馬來西亞出口至美國也都有些微的正成長。雖然有很多人認為印度會在未來取代中國,因為其與美國擁有較好的戰略合作關係且勞工與土地成本也相對低廉2,但2020年美國從印度進口的商品減少了。當然,這不能代表什麼,因為供應鏈的大幅變動需要時間,因此我們仍然認為在美中脫鉤的過程中印度會取代中國。

長久以來,華爾街、各大商會以及經濟學家們都非常推崇「全球化」,因為它提供了「實時生產(just-in-time)」式供應鏈的發展基礎。不僅降低了存貨成本、讓股東利益最大化,還能生產出更多人們可負擔的產品3。不過這次疫情讓許多人意識到實時生產式的供應鏈很脆弱,其崩壞有可能造成國家安全與公共衛生危機。儘管使用「以防萬一(just-in-case)」式供應鏈會有更高的邊際成本,但因其有更多的貨存空間且可用其他國內原料替代,在實際生產過程中,風險會降低。因此我們可以合理推測美中兩國都會制訂政策來確保他們在國內擁有足夠的產品應對未來的危機、災害、衝突和疫情等。

中國政府在2020年10月下旬發表了「十四五規劃(2021-2025)」,裡面包含了他們各項重要的經濟發展目標。值得注意的是,其中一點為「科技自主」。它的出現主要有二個原因:一是應對美中兩國交惡局勢以及美國對中國科技公司的制裁;二是響應2016年的政策之「中國製造2025」計畫。「中國製造2025」與「中國標準2035」推動中國政府加大對於人工智能、量子計算、半導體、生命科學、太空技術等國內技術和創新的投資。

最近川普總統發布了一項行政命令,其中提到禁止美國公民投資31間可能涉及「軍民融合」的中國企業。這份命令將在2021年1月生效,而既存美國資本必須在2021年11月之前撤出。這31間企業包含了華為、中國移動、海康威視、中國航空工業集團等。其中一些企業已經在美國商務部實體列表上。另外,其中13間企業已經在美國上市。

在韓禮士基金會(Hinrich Foundation)4 贊助的報告 「Strategic US-China Decoupling in the Tech Sector(科技領域裡美中經濟脫鉤的策略)」中,Alex Capri(2020)5 提到美中科技競賽會出現以下六大趨勢:

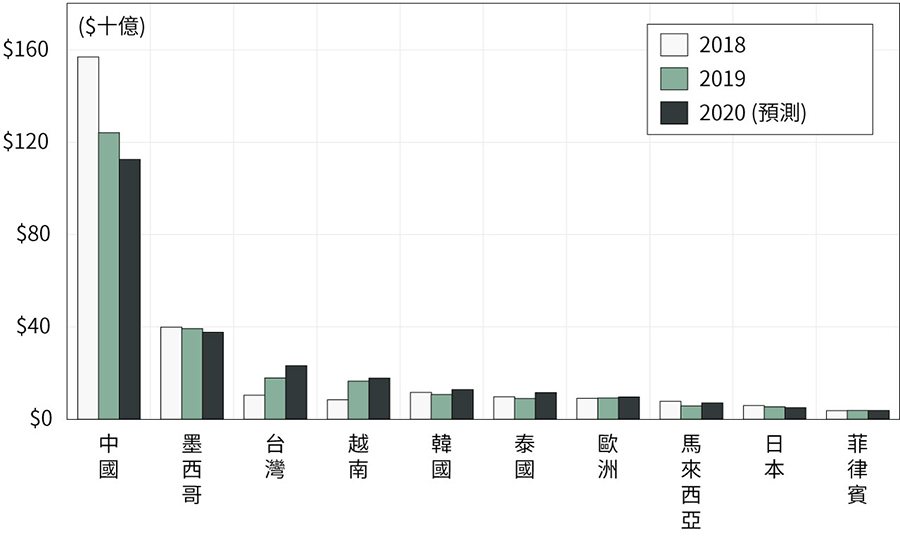

第一點和第三點所提到的趨勢已出現一些苗頭了。美國貿易商品分類總共有22,000個項目,其中有500個被定義在創新科技下 6。我們把焦點放在其中兩個項目上:(1)信息通訊產品的進口與(2)航空航天產品的出口(是所有創新科技產品貿易價值最大的一部份)。圖五列出了2018、2019與2020年美國前十大信息通訊產品的進口地區7,我們可以看到美國向中國進口了最多的信息通訊產品。隨著過去兩年貿易戰、關稅政策調整以及強國地位的競爭,美中兩國已開始脫鉤。美國向中國進口的信息通訊產品在2018年到2020年這段時間內呈現連年下降的趨勢,從2018年的1,570億美元到2019年的1,240億美元,再到2020年的1,130億美元。與此同時,從越南、台灣地區、韓國、泰國的進口則全部上升。

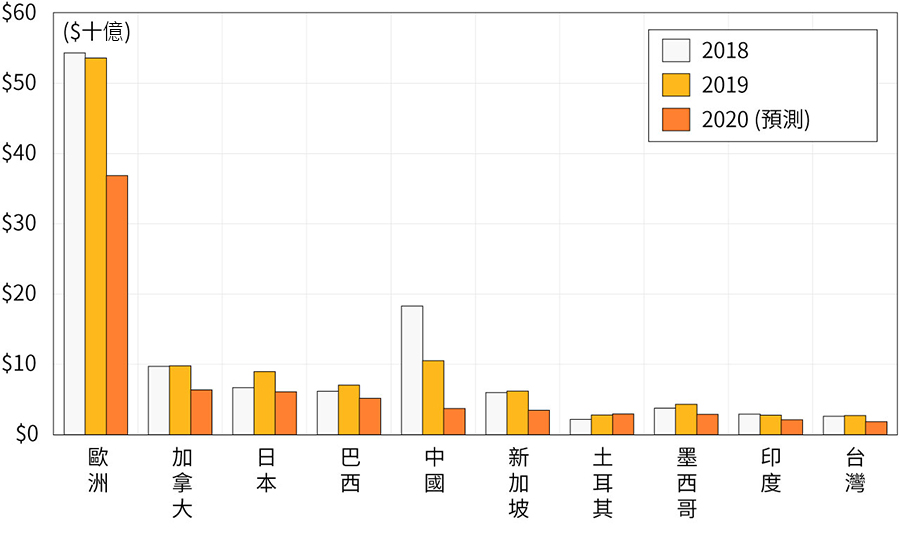

圖六顯示了2018、2019與2020年美國前十大航空航天產品的出口地區。我們可以看到2020年因為疫情的關係,航空業受到很大打擊,美國航空航天產品的出口出現了全面性地減少。中國在此次波音737MAX停飛與疫情之前一直都是波音飛機的主要購買者,但事發後,我們可以看到美國出口至中國的航空航天產品呈現大幅減少的趨勢,從2018年的180億美元到2019年的110億美元,再到2020年的37億美元。雖然2020年美國對所有國家的出口都有所下降,但2019年的下降主要與中國有關。

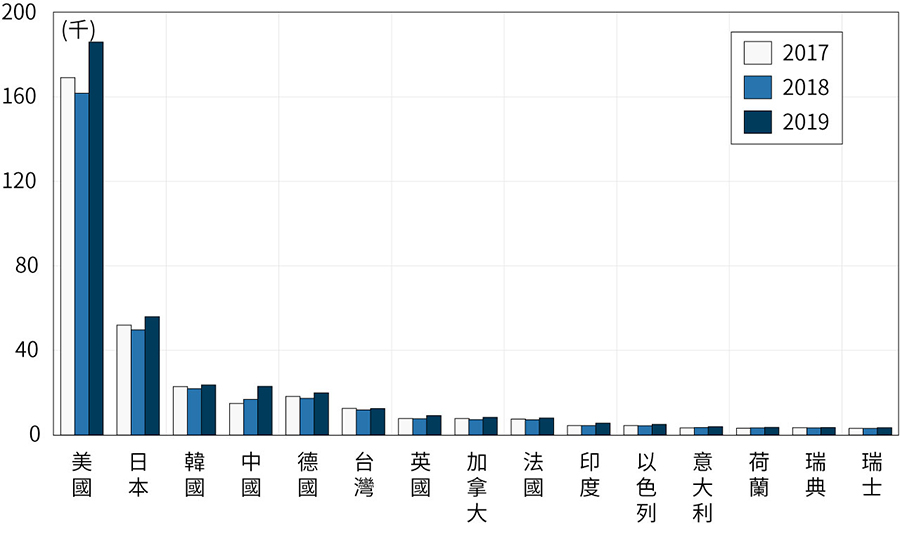

儘管人們普遍認為美國在科技發展與創新的方面強於中國,但兩國之間的差距正在縮小。我們可以用專利的數量作為衡量國家科技發展與創新的標準之一。圖七列出了各國企業或個人通過美國專利暨商標局審核的專利數量。當然,美國擁有最多的專利(2019年為186,000個),而日本以56,000個、韓國以23,600個與中國以23,000個緊隨在後。雖然與美國相比,中國的專利數量並不算多,但其擁有很高的增長率。自2017年至2019年,中國向美國專利暨商標局申請通過的專利數量從14,900個增加到了23,000個,也就是55%的增長率。過去兩年間,中國在美國獲得的專利數量超過了德國。在美國市場外,世界知识產權組織(WIPO)的專利合作條約(PCT)系統顯示,中國以58,900個專利申請成為2019年國際專利申請數量最高的國家,超越了美國的57,480個。美國目前對於中國科技業的禁令雖然有望減緩中國在美國獲得專利的速度,但無法阻止中國在國際上取得專利。值得注意的是,如果中國在「中國標準2035」政策實踐後產生了與美國不同的科技定義與標準,美國的禁令可能就無法如此有效地制衡中國獲取專利。

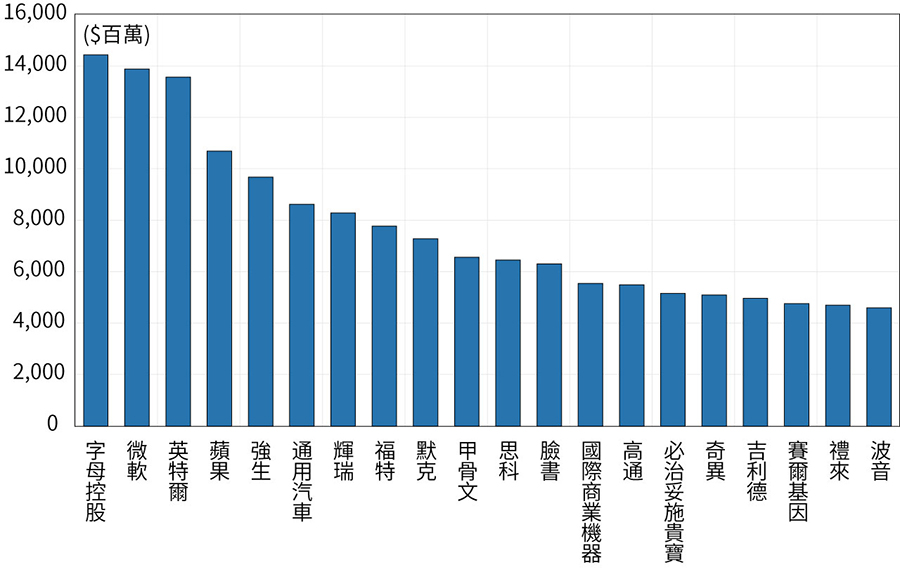

雖然中國正在緊追美國的科技發展,其在研發方面的支出卻有所不足。由於各國物價水平不同,比較各國研發經費的結果只能當作參考。不過,中國在「十四五規劃」中已考慮到了這個事實,我們將在下面解釋這個情況。圖八列出了2016年美國研發經費前20高的企業,前四名為:字母控股(谷歌)、微軟、英特爾以及蘋果。

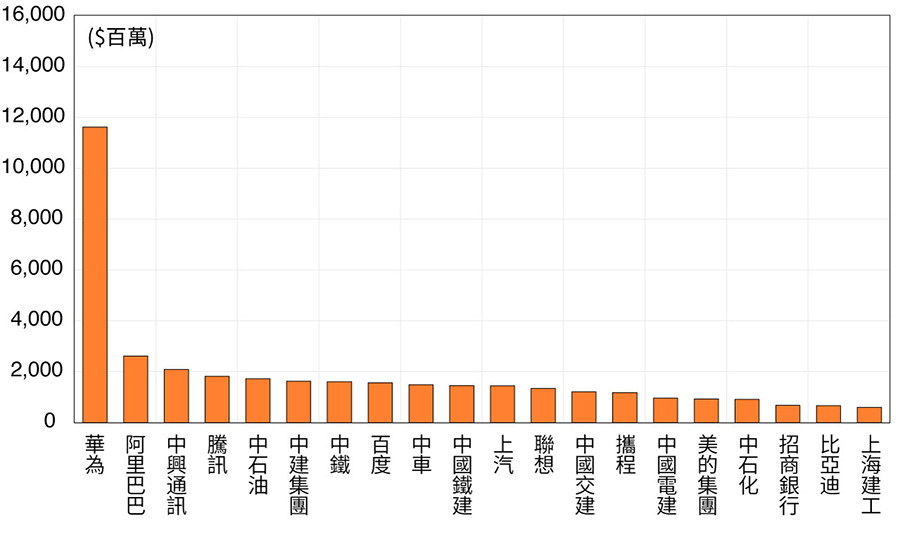

圖九則顯示了2016年中國研發經費前20高的企業,前四名分別為華為、阿里巴巴、中興通訊與騰訊。然而,除了華為8 與中石油,餘下的18個中國企業在研發技術實力的方面遠不及美國研發經費前20高的企業。需要注意的是,我們目前使用的資料為公司本身的研發經費,而非政府的投入。根據OECD的研究資料顯示,中國2018年整體的研發經費高達4,680億美元。這個數字雖然比美國的5,820億美元少,但已經比歐盟28個國家加起來的4,650億美元要高。

所以高研發經費對公司的未來有什麼改變呢?我們以華為為例說明。華為是一家領先的中國科技公司,目前為世界最大的通訊器材製造商,也是美國採取制裁行動的主要目標。目前有六家美國企業控訴華為竊取它們的商業機密,美國與其盟友澳大利亞、英國、日本、印度以及巴西以安全問題為由紛紛開始頒布禁止使用華為通訊產品的命令。除此之外,美國在2020年5月擴大了出口限制的條件(FDPR)。現在,如果外國企業在製造產品的過程中使用到特定的美國軟體、設計、工具以及器材,必須在出售最終產品前獲得執照。

在美國這一系列限制中國科技公司發展的行動中,半導體供應鏈龍頭台積電(TSMC)扮演了至關重要的角色,台積電目前是世界上最大的芯片製造商。如果美國與其盟友禁止台積電出售其產品給華為等中國企業,那麼中國的科技業供應鏈中就會出現巨大的漏洞,因為目前沒有任何一間中國的半導體公司能夠製造出高品質的微芯片。就連華為的智能手機和5G基礎設施的芯片的設計商海思也依賴於台積電的芯片。Capri(2020)的研究指出台積電本身也依賴於應用材料公司、泛林集團、科磊、新思科技、益華計算機的美國半導體製造技術;這些公司壟斷了全球大部分市場。因此,在美國頒布FDPR後,台積電無法再向海思及華為提供尖端芯片。

台積電目前製作的計算機芯片被使用在洛克希德馬丁公司的F-35閃電戰鬥機中,它也是蘋果、超微半導體、高通、博通、輝達的主要供應商。美國政府甚至已經向台積電施壓,要求台積電在美國本土製造使用在美軍硬件設備上的芯片,以確保美國的科技供應鏈不會受到中國的任何影響。而台積電已經決定2021年在亞利桑那州投資120億美元,建立一個完全自營的子公司。這個例子告訴我們,製造商正在將他們的供應鏈多元化,從「實時生產」轉型為「以防萬一」的生產模式。儘管這個例子涉及到一家台灣的公司,但同樣對中國企業有直接影響。

國泰銀行(Cathay Bank)與加州大學洛杉磯分校安德森經濟預測中心(UCLA Anderson Forecast)日前合作編寫了《中美經濟報告》。報告中,預測中心的學者們將會分析與討論他們對於世界上頭兩大經濟體當前與未來的看法。

加州大學洛杉磯分校安德森經濟預測中心成立65年以來,持續提供關於美國與加利福尼亞州經濟的分析報告。其在領域內長期處於領先的地位,而日後所發行的年度經濟報告和季度專欄將側重於影響美國和中國之間投資行為與資金流動的相關事件。

本報告中的預測性陳述,是來自加州大學洛杉磯分校安德森預測中心根據目前可獲得的資訊,對美國及中國當前及未來經濟狀況的分析及觀點。這些預測乃依據業界趨勢與其他因素所作出的,且包含了風險、變數與不確定性。此資訊以概述方式呈現,並未宣稱資訊完整。本報告中的資訊不應被視為針對您或您的企業採取特定行動的意見或建議,且並不考慮您的特定業務目標、財務狀況或需求。

在此提醒讀者不要過度依賴本報告中的前瞻性陳述。加州大學洛杉磯分校安德森預測中心不負責在本報告日期後,針對非預期事件或情況公開發表對這些前瞻性陳述的任何修訂結果。儘管已謹慎準備預測資訊,實際結果可能會有正面或負面的實質性差異。預測與假設範例可能因加州大學洛杉磯分校安德森預測中心控制以外的不確定性與偶發事件受到影響。

Jerry Nickelsburg在2006年時加入加州大學洛杉磯分校的安德森管理學院及安德森預測中心。自2017年起出任安德森預測中心總監。他也在工商管理碩士課程中教授經濟學,關注企業預測與亞洲經濟。他擁有明尼蘇達大學的經濟博士學位,並曾就讀於維吉尼亞軍校以及喬治華盛頓大學。他在經濟學與公共政策有關的言論獲廣泛發表及引用。

William Yu在2011年以經濟學家的身份加入加州大學洛杉磯分校安德森預測中心。他在預測中心主要負責的領域包括經濟建模、預測與洛杉磯經濟。同時也從事中國經濟以及其與美國經濟的關係研究與預測。他的研究主軸包括諸如時間序列計量經濟學、數據分析、股票、債券、房地產與商品價格動態、人力資本與創新等廣泛的經濟金融問題。